Перечень банковских кар в ВТБ достаточно разнообразен. При желании подчеркнуть статус и получать больше привилегий, рекомендуется запросить продукт класса выше уровня Классик и Стандарт. Золотая дебетовая карта ВТБ 24 подлежит выпуску в нескольких вариациях. Рассмотрим условия получения карточки, ее особенности и тарифы.

Процедура оформления

Перед тем, как оформить золотую дебетовую карту ВТБ 24, необходимо подключить пакет услуг Золотой.

Подключение пакета

Для этого необходимо подойти в любой офис и подписать договор на обслуживание в рамках выбранного пакета. Для чего требуется лишь паспорт для подтверждения своей личности. При этом клиент заказывает необходимый ему вид карточки.

Возможности карты

Пакет услуг предоставляет клиентам такие возможности на бесплатной основе:

- Открытие трех счетов в разных валютах.

- Активация интернет-банка, подключение его к карточке.

- Получение карточки неименного типа;

- Подключение СМС-информирования.

- Допустимо запросить дополнительные карты к счету, одна из которых обслуживается бесплатно.

- 1 раз в квартал допустимо снять наличные в любом банкомате без взимания комиссии.

Достоинства золотой карты

Рассматривая преимущества и условия пользования по золотой дебетовой карте ВТБ 24, можно обратить внимание на такие:

- Повышенные лимиты на снятие денег;

- Заказать перевыпуск карточки допустимо онлайн;

- Возможность полноценно использовать за пределами страны, а также экстренно запросить наличные при утрате карты;

- Использовать скидки и предложения партнеров платежной системы по всему миру;

- Возможность бесплатного обслуживания при соблюдении правила относительно оборота.

Помимо вышеописанных особенностей, карта позволяет выполнять все виды банковских операций, в т.ч. самостоятельно через удаленные сервисы: получение денег, отправка частным лицам, оплата за услуги юр.лицам, платежи в розничных точках и в сети интернет.

Тарифы и комиссии

Золотая дебетовая карта в ВТБ 24 условия использования, комиссии и лимиты предусматривает следующие:

- Бесплатная выдача;

- Перевыпуск: 1500 рублей;

- Перевыпуск карточки в экстренном порядке при утрате: 280 долларов;

- Выпуск дополнительной карты, кроме первой: 1500 рублей;

- Выполнение перечислений через аппараты самообслуживания не предусматривает комиссии;

- Снятие через аппараты банка: бесплатно;

- Снятие посредством устройств иных учреждений: 1%;

- Экстренное снятие наличных при утрате: 200 евро;

- Лимит на снятие в день: 200 тыс. рублей (600 тыс. – в отделении);

- В месяц: 2 млн. рублей.

При желании, клиент вправе выбрать продукт такого уровня для начисления заработной платы. Зарплатная дебетовая золотая карта ВТБ 24 имеет такие отличительные особенности от вышеописанных тарифов:

- Выпуск: 150 рублей;

- Оформление дополнительной карты: 150 рублей;

- Оформление по ускоренной процедуре: 300 рублей;

- Экстренное оформление: 600 рублей;

- Перевыпуск: 150-200 рублей.

Виды золотых карточек в ВТБ 24

Оформив пакет услуг, клиент имеет возможность выбрать одну из дебетовых золотых карт ВТБ 24 с преимуществами и бонусами:

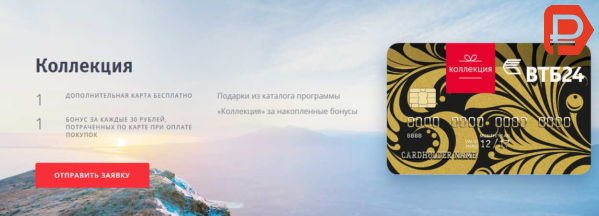

Коллекция

За каждый платеж начисляются баллы согласно условию 1 единица за 30 рублей. Эти бонусы допустимо обменивать на подарки на сайте учреждения, которые включают товары разных категорий, а также подарочные сертификаты, билеты на мероприятия и т.п.

Бесплатное обслуживание возможно для клиентов с определенным оборотом.

Автокарта

Обслуживается в ВТБ 24 эта дебетовая золотая карта бесплатно, но выпуск стоит 300 рублей. За потраченные средства клиент получает 1% кэшбека по всем категориям и 3% - на автозаправках.

Карта Впечатлений

По условиям схожа с предыдущим вариантом пластика. Исключение составляет категория для получения повышенного кэшбека: 3% клиент получает за затраты в кафе, ресторанах и кино.

Дополнительной привилегией выступает возможность резервировать билеты или столики в ресторанах.

Карта Мира

Обслуживание бесплатное, выпуск – 300 рублей. Клиент за потраченные деньги с карты получает баллы, именуемые «милями». Эти особые бонусы используются для оплаты авиабилетов и бронирования отеля.

Каждый сможет подобрать продукт с улучшенными возможностями согласно своим предпочтениям.

Выводы

Как видно, золотая дебетовая карта ВТБ Visa Gold наделена основными преимуществами продуктов такого уровня. Оформление ее происходит после подключения пакета услуг уровня Золотой. Карту можно открыть, как зарплатную, если есть потребность подчеркнуть свой статус. Кроме того, в рамках пакета клиенту доступно 4 типа карты уровня Голд с дополнительными привилегиями, позволяющие накапливать и использовать баллы или получать кэшбек.

Пожалуй, нет больше таких работодателей, которые выплачивали бы заработную плату сотрудникам наличными. Отсюда и объясняется наличие великого многообразия предложений по зарплатным проектам.

Одной из компании, специализирующейся в этой области, является банк ВТБ 24. О том, какие условия предлагает данная финансовая организация, плюсах и минусах их продукта — все это должен знать потенциальный клиент банка.

Оформление

Оформить зарплатную карту от ВТБ 24 не так уж и сложно. При этом самому клиенту не придется потратить ни рубля.

Для того чтобы денежная «благодарность» за труд начала перечисляться на карточку от рассматриваемого учреждения нужно проделать 3 простых шага:

- Стать обладателем статуса сотрудника компании, являющейся клиентом ВТБ 24 и имеющей с последним договоренность об оказании услуг по зарплатному проекту.

- После того как процедура оформления у работодателя пройдет следует уточнить сколько делается зарплатная карта от ВТБ 24 и место ее выдачи.

- В обозначенный день явиться в отделение банка и забрать уже готовую карту. В этот момент клиент никаких платежей совершать не должен! Все расходы по выпуску и обслуживанию карты работодатель берет на себя!

Ключевые условия

Потенциальным держателям «пластика» не помешает знать и условия зарплатной карты от ВТБ 24.

Первое из них – срок действия карточки. Равен он 3 годам . Причем узнать дату окончания этого срока можно очень просто: она указывается на лицевой стороне карты.

По истечению этого времени можно дать заявку на перевыпуск и вскоре на руках у клиента окажется новое «средство» для получения заработной платы. Также замена возможна и в случае утери, кражи либо повреждения карты.

Главное преимущество данного продукта – это возможность держателем карты воспользоваться достаточно большой суммой по , достигает она значения в 300,000 рублей. Причем и процентная ставка по ней не заоблачная и составляет 24% годовых.

Для подключения услуги овердрафта потребуется, чтобы клиент удовлетворял минимальному количеству требований, выдвигаемых по отношению к заемщикам учреждения

Программы от банка

Практически каждое финансовое учреждение пытается доказать потребителям, что их продукция наиболее выгодна и проста. Не составляет исключения в этом и банк ВТБ 24.

Он всеми способами хочет убедить клиентов о своей добросовестности и открытости при оказании услуг по зарплатному проекту.

Что предлагают

Финансовая организация ВТБ 24 занимается выпуском зарплатных карт в партнерстве со знаменитыми платежными системами Visa и Mastercard. Благодаря этому клиенты компании получают не только средство для получения своих честно заработанных денег, но и так называемый «проводник» в путь многочисленных бонусов и привилегий.

Использовать карточки на базе таких знаменитых платежных систем можно практически везде: по всей земле расположено более 30 миллионов различных компаний и организаций, готовых принять данный продукт для оплаты услуг и товаров. Среди них всевозможные кафе и рестораны, магазины и киоски, АЗС и автомойки, вокзалы, отели и т. д.

ВТБ 24 предлагает для получения заработной платы 4 разных видов «пластика»: классическую, золотую, пластиковую и карту «привилегия». Каждый из них имеет свои особенности, преимущества и недостатки. Какой из них выбрать решает сам клиент, исходя из поставленных целей и задач.

Сравнение

Для того чтобы облегчить бремя выбора, следует разобрать все предложения банка более подробно.

| Вид «пластика» | Классическая | Золотая | Платиновая | Привилегия |

| Ежемесячная плата за пользование, рублей | 0 | 0 | 0 | 0 |

| Минимальная требуемая сумма ежемесячных перечислений, тыс. руб. | 15 | 40 | 80 | 150 |

| Проценты на остаток | Не более 8,5 | Не более 8,5 | Не более 8,5 | Не более 9 |

| Бонусы | Кэшбэк 1% | Кэшбэк 3% + мили для перелетов | Кэшбэк 5% + мили для перелетов | Кэшбэк 5% + мили для перелетов |

| Стоимость СМС-извещения о поступивших начислениях заработной платы | 0 рублей | 0 рублей | 0 рублей | 0 рублей |

| Стоимость СМС-извещений об операциях по «пластику» | Первый месяц 0 рублей, далее – по 59 рублей | 0 рублей | 0 рублей | 0 рублей |

| Подарки за покупки | + | + | + | + |

| Количество без комиссионных снятий средств в банкоматах других компаний (за квартал) | 0 | 1 | 2 | 3 |

| Выпуск дополнительных карт | — | 1 | 2 | 4 |

| Дистанционное обслуживание | Бесплатно | Бесплатно | Бесплатно | Бесплатно |

Овердрафт

ВТБ 24 включил в свою зарплатную карту услугу под названием «овердрафт». Но не каждый потребитель понимает, что представляет собой данная программа.

По своей сути овердрафт – это краткосрочный заем, выдаваемый только на базе зарплатных проектов. У этого кредита также имеются свои максимальные суммы и проценты. Отличие же ее от прочих ссуд состоит в отсутствие необходимости заключать каждый раз кредитные договора, заниматься сбором документов и т. п.

Рассматриваемая финансовая организация выдает овердрафт по процентной ставке, равной 24% . Максимальный лимит при этом составляет 300,000 рублей .

Погашение долга осуществляется сразу же после поступления на счет любых денежных средств. Причем нельзя забывать, что сумма списания будет состоять не только из тела кредита, но и начисленных процентов.

После полного погашения займа потребитель может повторно использовать данную услугу. Их количество по продукту не ограничено.

Нужно отметить, что иногда держатель карты сам того не зная влезает в овердрафт. А происходит это так: он расплачивается за покупки и услуги сверх баланса карты. Поэтому нужно чаще узнавать размер своего счета и стараться не превышать его сумму, иначе придется расплачиваться за проценты!

Плюсы и минусы зарплатной карты от ВТБ 24

Пользоваться зарплатными картами от ВТБ 25 – очень просто и удобно. Именно поэтому они пользуются большим спросом у населения. Чтобы доказать пользу этого продукта, следует перечислить его основные достоинства.

Они таковы:

- Размер заработной карты теперь останется в секрете. Ведь больше не надо подписываться в ведомостях, где указан уровень дохода, перед коллегами.

- Денежные средства, хранимые на карте, никто не украдет. А при утере либо кражи «пластика» ее можно быстро заблокировать, позвонив в колл-центр ВТБ 24. А затем просто подать заявку на перевыпуск. Если же подобное происходит с наличкой, то о них уже можно было бы и забыть.

- Наличные можно получить в банкомате любого банка.

- Большое количество привилегий для его держателей. Среди них подарки за покупки, высокие ставки по вкладам, быстрое одобрение заявок по кредитам, бесплатное обслуживание и т. д.

- Выдача карты осуществляется в кратчайшие сроки, причем все расходы и хлопоты берет на себя работодатель.

- Благодаря онлайн-сервису можно легко и быстро оплачивать коммунальные платежи, мобильную связь и т. п.

- На счет карты можно вкладывать и свои средства.

Но как и во всем, в зарплатных картах от ВТБ 24 имеются свои недостатки.

Их перечень представлен ниже:

- комиссии за снятие наличных в банкоматах и кассах сторонних банков;

- возможна вероятность кибермошенничества.

Часто задаваемые вопросы

| Какие зарплатные карты предлагает ВТБ 24 своим потенциальным клиентам? | На данный момент финансовая организация рада предложить зарплатные карты под названиями «Классическая», «Золотая», «Платиновая» и «Привилегия». Каждый из них отличается начисляемыми суммами и привилегиями. |

| Каковы условия оформления такой карты? | Каждый из продуктов имеет свои условия. Они распространяются на лимиты для снятия, тарифы и т.д. Точные их значения зависят от типа предприятия и численности его сотрудников. |

| Как открыть зарплатную карту от ВТБ 24? |

|

| Где получить? | Получить зарплатную карту можно в офисе банка либо у бухгалтера работодателя (если это предусмотрено). При этом потребуется предъявить паспорт и подписать соответствующие документы о получении. |

| Как долго изготавливают карту? | Обычно с момента заполнения анкеты до выдачи карты на руки клиенту проходит около 2-3 недель . |

| Осуществляется ли перевыпуск карты в случае истечения срока его годности? | Да, если держатель карты по-прежнему является сотрудником компании-партнера ВТБ 24. В случае увольнения сотрудника либо расторжения договора между работодателем и банком пролонгации такого срока осуществлено не будет. |

| Кто платит за обслуживание карты? | Данные расходы ложатся «на плечи» работодателя. |

| В чем польза овердрафта? | Это по своей сути микрозайм. Он помогает при необходимости денег до начисления заработной платы. |

| Как подключить овердрафт? | Как правило, данная услуга уже включена в перечень предоставляемых по зарплатным проектам. Если же нет, то достаточно подать соответствующую заявку о офисе банка. |

| Каковы условия предоставления овердрафта? | Процентная ставка по данному займа равна 24% , а максимально возможный лимит 300,000 рублям . |

| Как погасить долги по овердрафту? | Списание долга осуществляется сразу же после перечисления на счет заработной платы. |

Предлагают актуальные сегодня программы для зарплатных клиентов. Например, один из таких продуктов действует в крупном российском банке ВТБ 24. О том, как открывать зарплатные карты ВТБ 24, подключать онлайн-банкинг, овердрафт, а также о многом другом мы расскажем в нашей статье.

Какие зарплатные продукты действуют в ВТБ 24?

Зарплатные карты - это уникальный работающий на базе международных платежных систем «Виза» и «Мастеркард». Они облегчают работу для бухгалтеров крупных и мелких предприятий, так как именно на этот кусок пластика и происходит зачисление заработной платы и аванса. Иными словами, данные карты напоминают дебетовые, но с возможностью получать по ней заработную плату.

В настоящий момент зарплатные карты ВТБ 24 выпускаются следующих типов:

- «Стандарт»;

- «Классик»;

- «Голд»;

- «Платинум».

На каких условиях открывается карта банка?

Каждая из разновидностей имеет свои тарифы и положительные моменты. Например, у карт категории «Стандарт» и «Классик» установлен суточный лимит на снятие наличных в пределах не более 100 000 рублей. У карт класса «Голд» - 200 000 рублей, а «Платинум» - 300 000 рублей. О том, как открываются зарплатные карты ВТБ 24, мы расскажем далее.

Стоить отметить, что часто условия их использования напрямую зависят от разновидности банковского договора, а также от числа задействованных сотрудников предприятия.

Как можно открыть?

Перед тем как оформить зарплатные карты ВТБ 24, предприятию или организации необходимо заключить договор о сотрудничестве с банком. Также заинтересованная в партнерстве компания обязана выбрать подходящий для нее зарплатный проект и тип пластиковой карты, который впоследствии и будет использоваться ее сотрудниками.

На следующем этапе представители банка, как правило, приходят на предприятие или в компанию и в общих чертах знакомят коллектив с картами и их тарифами. Затем они оставляют в бухгалтерии необходимое (по количеству сотрудников организации) число анкет, которые заполняются каждым работником персонально. Для заполнения подобных листов-вопросников необходимо наличие паспорта и идентификационного кода.

После этого бухгалтеры собирают анкеты и несут в банк ВТБ 24. Оформить зарплатную карту таким образом может каждый сотрудник предприятия, участвующего в зарплатном проекте финансового учреждения.

Примечание: на крупных промышленных предприятиях сбором анкет чаще всего занимаются сами представители банка.

Как и где получить?

Получить пластиковую карту можно при личном визите в банк при наличии паспорта. Либо обязанность выдачи «бесценного пластика» ложится на плечи бухгалтеров предприятия или организации, и индивидуально каждому сотруднику выдается зарплатная карта ВТБ 24. Условия ее получения сводятся к предъявлению паспорта и подписанию документа о выдаче "пластика".

Сколько времени занимает?

С момента заполнения анкеты и до получения карты проходит не слишком много времени. Как правило, это 2-3 (реже 4) недели.

Когда происходит пролонгация карты, а когда нет

По окончании срока ее действия происходит автоматическое продление и перевыпуск. Если же ваш работодатель расторг контракт с банком, или вы перешли на обслуживание в другую кредитную организацию, то приостанавливается обслуживание такого "пластика" в ВТБ 24. Овердрафт по зарплатной карте, условия его оформления и использования обсуждаем далее.

Кто платит за карты и их обслуживание?

За заказанные в кредитном учреждении карты и их обслуживание, как правило, платит работодатель. Однако если из его фирмы увольняется какой-либо сотрудник, который и далее планирует пользоваться зарплатной картой ВТБ 24, то ему придется ежегодно раскошеливаться на сумму от 150 до 2 500 рублей, в зависимости от вида открытой карты.

Зарплатная карта ВТБ 24: овердрафт

При получении "пластика" у многих сотрудников предприятия возникает масса вопросов, связанных овердрафтом. Для начала проясним ситуацию. Овердрафт - это своеобразный микрозайм, для получения которого нет необходимости собирать стандартный для банков пакет документов и предоставлять справку о доходах в ВТБ 24. Овердрафт по зарплатной карте (условия его предоставления мы напишем ниже) в данном случае позволяет владельцу "пластика" получить этот микрозайм, превышающий текущий остаток средств на карточном счету без лишних усилий. Когда он может понадобиться?

Предположим, до следующей зарплаты остается неделя, а у вас закончились деньги. Вот тогда-то к вам на помощь придет овердрафт.

Подключен ли овердрафт к зарплатной карте?

Почти ко всем из них уже подключен овердрафт. Узнать о наличии или отсутствии данной услуги можно в любом отделении банка. Как подключить овердрафт (ВТБ 24)? Зарплатная карта, при желании, подключается к услуге в день обращения. Происходит это по заявлению и паспорту в любом филиале финансовой организации. Аналогично работает и система отключения.

На каких условиях предоставляется овердрафт?

В зависимости от типа карты размер овердрафта составляет до ½ размера ежемесячной заработной платы сотрудника предприятия. Например, предельный лимит "пластика" класса «Стандарт», «Классик» и «Голд» составляет до 300 000 рублей. У категории «Платинум» его размер достигает 750 000 рублей.

Под какой процент выдается овердрафт?

Деньги до зарплаты можно взять под 28% годовых. При этом данный вид микрозайма, в отличие от кредитных карт такого уровня, не предполагает наличие беспроцентного периода. Следовательно, с первого дня использования средств и до их окончательного погашения банк взимает свой процент.

Как погашается?

Погасить овердрафт стоит как можно раньше. В противном случае за использование заемных средств нарастет приличная сумма процентов. Однако, как правило, погашение такого займа происходит при следующем начислении заработной платы должнику. Причем с его зачисленных на карту средств сначала взимается энная сумма в счет погашения процентов, а уже потом - весь оставшийся долг.

При нарушении сроков оплаты банк оставляет за собой право применить к заемщику штрафные санкции в размере дополнительных 0,8% за один день просроченного долга.

Как подключить онлайн-банкинг для карты?

Контролировать и выполнять операции по собственной зарплатной карте можно в режиме онлайн. Для этого стоит подключить услугу банкинга. Сделать это можно при помощи специалиста кредитной организации. Потребуется паспорт и номер мобильного телефона.

В чем заключатся плюсы и минусы?

Выделим следующие преимущества зарплатной карты ВТБ 24:

- простая процедура оформления;

- возможность расплачиваться картой в кафе и ресторанах, магазинах;

- получение от партнеров банка дополнительных скидок на приобретаемые товары;

- возможность использовать овердрафт;

- возможность принимать участие в программах лояльности банка;

- управление картой в режиме онлайн;

- бронирование билетов;

- возможность использования карты за границей;

- мгновенная оплата средств мобильной связи, Интернета и услуг ЖКХ;

- осуществление любых платежных операций с использованием безопасной технологии 3D Secure;

- возможность оформить дополнительный кредит на личные нужды с минимальным пакетом документов и льготными ставками.

Среди недостатков карты можно подчеркнуть следующие:

- наличие высокой процентной ставки за использование кредитных денег;

- полное отсутствие беспроцентного периода;

- начисление процентов с первого дня использования займа;

- наличие штрафов за превышение лимита и просроченные платежи;

- аннулирование кредитного лимита при увольнении сотрудника из компании - участника зарплатного проекта;

- необходимость платить за обслуживание из своего кармана в случае увольнения при дальнейшем использовании "пластика".

Одним словом, оформление зарплатной карты в ВТБ 24 связано как с массой положительных, так и отрицательных моментов. Поэтому, открывая подобную карту, обращайте на это внимание и действуйте по обстоятельствам.

На настоящее время число участников зарплатного проекта ВТБ 24 , довольно ощутимо увеличивается.

Это происходит из-за ввода новых выгодных условий: "Cash back" (возврат с покупки) , высокой ставки на остаток собственных средств, бесплатного обслуживания, бесплатных СМС-оповещений и др.

В нашем обзоре мы расскажем о: видах зарплатных карт банка ВТБ 24 , условиях оформления, тарифах, интернет-банкинге, кредитной линии, и многом другом.

Выгодные тарифы ВТБ 24 - это главное обстоятельство, которое "заставляет" работодателя, сделать свой выбор, именно в пользу этого банка.

Сеть офисов и банкоматов с логотипом ВТБ становиться шире, предлагая удобный доступ своим клиентам, к продуктам и услугам банка.

Конечно, как и в других банках, проводиться "акцент" на онлайн-услуги .

Банку выгодно вести обслуживание через интернет-банк (расходы меньше - прибыль выше) , поэтому "заманивание" клиентов идёт любыми способами: делается выше ставка по вкладу (при открытии через интернет-банк) , не берётся комиссия за переводы и платежи онлайн, и другие выгодные предложения.

Виды зарплатных карт ВТБ 24 . Тарифы

На сегодняшний день, банк ВТБ 24 , предлагает участникам "зарплатного проекта" , четыре вида зарплатных карт: "Классическая" , "Золотая" , "Платиновая" , "Привилегия" .

Все они бесплатные в обслуживании, и с бесплатными СМС-оповещениями о приходе на карту заработной платы. Эти две отличные для клиента опции - ставим в плюс "проекту" .

Бесплатное обслуживание проводиться в том случае, если на карту в месяц, будет переводиться определённая сумма денег (для каждой карты она своя, см. в таблице) .

|

Вид зарплатной карты |

Классическая |

Платиновая |

Привилегия |

|

|---|---|---|---|---|

|

Стоимость ежемесячного обслуживания |

||||

|

Сумма необходимых зачислений |

||||

|

Процент начислений на остаток (годовых) |

||||

|

Бонусы и Cash back |

3 % + бонусные мили |

5 % + бонусные мили |

5 % + бонусные мили |

|

|

СМС-оповещения об операциях по карте |

1-ый мес. - 0 руб., остальные - 59 руб. / мес. |

|||

|

Число бесплатных снятий в банкоматах других банков (за 3 месяца) |

||||

|

Можно оформить дополнительных карт |

Одну карту |

Две карты |

Четыре карты |

Естественно по всем картам, проводиться бесплатное дистанционное обслуживание, и не берётся оплата, за СМС-оповещения о переводе зарплаты.

Как оформить зарплатную карту ВТБ 24 ? Условия

Оформлению зарплатной карты, предшествует составление договора предприятия и банка, о сотрудничестве в сфере "зарплатного проекта" .

Уполномоченный представитель предприятия, выбирает тип зарплатной карты, обговариваются общие условия предоставления услуг, и тарифы.

Если все стороны пришли к взаимовыгодному согласию, сотрудники банка приходят на предприятие, и знакомят работников, с условиями предоставления зарплатных карт.

Обсуждаются вопросы правильного использования карты, тарифы.

Эти анкеты, впоследствии передадут в банк - для обработки.

Порядок получения зарплатных карт в банке, может взять на себя предприятие, либо "возложить на плечи" работника.

В любом случае, Вам с Паспортом, нужно подойти в бухгалтерию (или банк - второй случай) , получить карту, и поставить подпись в графе получения.

Кредитная линия (овердрафт) зарплатной карты ВТБ 24

Обычно, возможность брать с карты кредит банка (овердрафт) , имеется в любой зарплатной карте ВТБ 24 (если Вы указали данный пункт в анкете на оформление) .

Если данная услуга не подключена, нужно обратиться в банк, написать заявление, и предъявить Паспорт.

При взятии кредита с карты, берётся процент, равный 28 % годовых.

Вовремя погашайте кредитные обязательства. При несвоевременном погашении долга, банк вправе предъявить штрафные санкции, в размере 0,8 % от суммы долга, за каждый день просрочки.

Обязательно воспользуйтесь современным и удобным интернет-банком от ВТБ 24 .

В банке ВТБ24 действуют три основных типа карты: Классические, Золотые и Платиновые. Кредитная или дебетовая оформляются с подключением бонусной программы Коллекция. Преимущества - дополнительные привилегии. Один из популярных продуктов – Золотая карта ВТБ 24 Дебетовая Gold. Её можно оформить, например, для перечисления зарплаты. Кредитная - станет вашим надёжным спутником в путешествиях и на отдыхе.

Дебетовая Золотая карта ВТБ24

Золотая дебетовая карта ВТБ 24 доступна для любого клиента банка. Довольно часто ее выбирают для перечисления зарплаты. Дебетовая карта представляет своему владельцу ощутимые бонусы, привилегии и преимущества.

Золотая дебетовая карта ВТБ 24 доступна для любого клиента банка. Довольно часто ее выбирают для перечисления зарплаты. Дебетовая карта представляет своему владельцу ощутимые бонусы, привилегии и преимущества. Особенности и преимущества

Дебетовая карта позволяет без проблем пользоваться ей для оплаты товаров и услуг за рубежом и в режиме онлайн. При желании можно заказать карту с чипом и производить оплату бесконтактным способом.

Золотой дебетовая карта ВТБ имеет преимущества:

- Возможность бесплатного обслуживания при обороте по карте от 35 тыс. рублей, при остатке на карте более 350 тыс. рублей, либо при поступлениях зарплаты от 40 тыс. рублей;

- Выпуск бесплатной дополнительной карты Classic;

- Подключение к системе ВТБ-Онлайн;

- sms-оповещение;

- Подключение пакета Золотой с дополнительными бонусами;

- Открытие счета в трех основных валютах – долларах, евро и рублях;

- Кэшбэк до 5%, мили (2 мили за 35 рублей) или бонусы программы Коллекция (1 бонус за каждые потраченные 27 рублей) – на выбор.

Дебетовая зарплатная карта даст клиенту дополнительные возможности, которые не только позволяют чувствовать себя комфортно и уверенно при расчетах. Её преимущества в том, что её держатель может получать дополнительную прибыль и приумножать своё благосостояние.

Дебетовая зарплатная карта даст клиенту дополнительные возможности, которые не только позволяют чувствовать себя комфортно и уверенно при расчетах. Её преимущества в том, что её держатель может получать дополнительную прибыль и приумножать своё благосостояние. Преимущества Золотой зарплатной картой ВТБ24:

Выгодный кредит для наших читателей!

Заполни онлайн-заявку у наших партнеров прямо сейчас и получи кредит на льготных условиях !

- 9% – начисление средств на остаток на счете (отличная альтернатива накопительному счету, тем более, что деньги не нужно никуда переводить);

- Кэшбэк до 5%;

- Бесплатный интернет-банк;

- Скидки до 40% у партнеров группы ВТБ.

Для получения процентных преимуществ достаточно взять реквизиты карты в банке и оформить заявление в бухгалтерии по месту работы на перевод средств.

Стоимость обслуживания

Условия банка на выпуск карты Gold - 350 рублей. Обслуживание Золотой карты ВТБ 24 – 350 рублей в месяц. В некоторых случаях может стать бесплатной.

Условия банка на выпуск карты Gold - 350 рублей. Обслуживание Золотой карты ВТБ 24 – 350 рублей в месяц. В некоторых случаях может стать бесплатной. Перечень условий бесплатного использования карты:

- Оборот от 35 тыс. рублей;

- Регулярные пополнениях свыше 40 тыс. рублей;

- Остаток на карточке суммы свыше 350 тыс. рублей.

Карта поставляется с подключенным пакетом Золотой. В соответствии с тарифами Золотой карты ВТБ24 стоимость услуг составляет:

- Обслуживание за один квартал – 1050 рублей;

- Перечисление и снятие средств (валюта – любая) – бесплатно;

- Овердрафт – 0,1% от перерасхода;

- Оформление дополнительной карты – от 90 до 3000 рублей в зависимости от типа;

- Перевыпуск карты при утрате по вине клиента – 1700 рублей;

- Переводы средств в пользу третьих лиц в другие банки – 1,5%, максимум – 1 000 рублей.

За более точными условиями Золотой карты ВТБ лучше обратиться в отделение банка, так как для некоторых категорий клиентов формируются индивидуальные условия.

Дополнительные карты

Помимо преимуществ Золотой карты ВТБ 24 клиенты могут воспользоваться еще одной услугой – подключить дополнительные бонусные карты. Стоимость их выпуска – всего 300 рублей, а преимуществ, которые они дают, масса.

Существуют три разновидности карт.

- Автокарта. Предназначена для владельцев личного и коммерческого транспорта. Она представляет кэшбэк размером в 3% при любых покупках на АЗС – речь идет, главным образом, об оплате топлива и ГСМ. В других торговых точках, в том числе при покупках через интернет, кэшбэк составит 1%.

- Карта впечатлений. Она дает 3% возврата средств при расчетах в ресторанах, пабах, столовых, кафе и других подобных заведениях, а также при покупках в кино, театре, парке развлечений и т.д. При других покупках кэшбэк будет равен 1%. Дополнительный бонус – возможность резервирования столиков в любом ресторане или кафе, а также билетов на мероприятия (через личного менеджера).

- Карта мира. Незаменима для путешественников. Дает возможность сэкономить на авиаперелетах, так как каждые 35 рублей расходов дают 2 мили бонусом на счет клиента. Ими можно оплатить билеты на перелет или проживание в отеле.

Золотая зарплатная карта ВТБ может послужить не только в качестве платежного средства, но и для получения различных бонусов и скидок. Это очень удобно, так как такая карта поможет клиенту поддерживать привычный образ жизни и при этом экономить, благодаря лояльным условиям её использования.

Золотая зарплатная карта ВТБ может послужить не только в качестве платежного средства, но и для получения различных бонусов и скидок. Это очень удобно, так как такая карта поможет клиенту поддерживать привычный образ жизни и при этом экономить, благодаря лояльным условиям её использования. Кредитная Золотая карта ВТБ24

Золотая кредитная карта ВТБ платежных систем Visa или MasterCard международного действия дает своим владельцам больше преимуществ по сравнению с карточкой Classic: увеличенный тарифный лимит, пониженная ставка, дополнительные бонусы и привилегии. В результате она является одним из самых популярных продуктов банка.

Условия обслуживания и тарифы

Пользоваться кредиткой очень удобно, так как нет необходимости обращаться в банк за кредитом – нужная сумма всегда под рукой. А продуманные условия пользования Золотой картой ВТБ 24 делают ее удобным и универсальным продуктом.

Ключевые условия таковы:

- Максимально доступная сумма на пластике – 750 тыс. рублей;

- Грейс-период – до 20 числа следующего месяца;

- Ставка – 26% годовых;

- Стоимость обслуживания – 350 рублей (бесплатно, если оборот денег по карте превышает 350 тыс. рублей);

- Минимальный платеж – 3% от долга плюс проценты;

- Снятие наличных в любом банкомате – 5,5% от размера снятия (минимум – 300 рублей);

- Безналичный перевод на свою карту – 5,5% от размера перевода (минимум – 300 рублей);

- Штраф за просрочку – 0,8% от суммы долга за каждый день задержки.

В пределах льготного периода количество пополнений не ограничено.

Например, если сумма долга составила 10 тыс. рублей, то 5 тыс. можно погасить до конца месяца, а еще 5 тыс. – в течение последующих 20 дней. Тогда повышенная процентная ставка начисляться не будет, поскольку держатель не выйдет за пределы льготного периода кредитной Золотой карты ВТБ банка.

Бонусы и дополнительные возможности

При оформлении Золотой кредитной карты ВТБ 24 можно выбрать карту определенного типа для получения дополнительных возможностей.

- Коллекция. Это «стандартный» тип карты. Держателю начисляется 1 балл за каждые 30 рублей расхода. При этом ему доступны скидки до 40% у партнеров банка. За накопленные баллы он может выбрать любые товары и услуги из каталога Коллекция, в том числе оплатить обслуживание карты, а также получить льготные условия кредитования.

- Автокарта. Эта карта гарантирует возврат 3% от любых покупок на АЗС, 1% – от прочих, в том числе в интернете. В отличие от предыдущего типа, бонусы возвращаются в виде «живых» денег. Дополнительный плюс – бесплатное подключение услуги «Помощь на дороге».

- Карта впечатлений. По карте можно получить кэшбэк 3% при оплате услуг в категории Развлечение и 1% – от других покупок. Дополнительная привилегия Золотой карты ВТБ – услуга по резервированию столиков в кафе или ресторан и билетов в кино (консьерж-сервис).

- Карта мира. Держатель будет получать 2 мили за каждые 35 рублей расходов, впоследствии их можно будет обменять на покупку билетов или бронирование отелей. Кроме того, владельцу будет подключена программа страхования жизни и здоровья за рубежом со значительной скидкой.

- РЖД. Начисляется 1 балл за каждые 20 рублей расходов по карте и за каждые 3,34 рубля при оплате билета или проездного документа на поезда. Впоследствии их можно потратить на покупку билетов в поездах Сапсан и ФПК.

Во всех случаях установлен единый лимит Золотой карты ВТБ 24 – 750 тыс. рублей. Условия обслуживания также для всех разновидностей одинаковые.

Во всех случаях установлен единый лимит Золотой карты ВТБ 24 – 750 тыс. рублей. Условия обслуживания также для всех разновидностей одинаковые. Дополнительно можно подключить пакет услуг Золотой и пользоваться дополнительными бонусами Золотой карты ВТБ, такими как бесплатный онлайн-банк, открытие счетов в трех валютах, выпуск мгновенной карты.

Как оформить Золотую карту ВТБ24

Получить карту Gold могут совершеннолетние граждане России, имеющие постоянную прописку и непрерывный стаж работы более 3 месяцев. Зарплатным клиентам, пользующимся дебетовыми Золотым картами ВТБ виза получить кредитку гораздо проще, так как их платежеспособность оценивается банком автоматически. Более того, они с большей вероятностью могут получить персональное предложение.

Желающие приобрести универсальный пластик могут заказать Золотую карту ВТБ:

- На официальном сайте учреждения;

- Через систему ВТБ24-Онлайн (для постоянных клиентов);

- Лично в отделении банка.

Рассмотрение заявки занимает не более 3 дней. Если клиент является постоянным или предоставил необходимые документы – паспорт, справку о зарплате и проч. – то оценка кредитоспособности произойдет сразу. Обычно после оформления заявки готовую карточку можно забрать через неделю.

Заключение

Таким образом, Золотая кредитная или дебетовая карта банка ВТБ – очень удобный и выгодный для пользования продукт. Клиенты могут выбрать различные типы пластика и получать бонусы в выбранной категории в соответствии со своими потребностями. Качество представляемых услуг подтверждают положительные отзывы о Золотой карте ВТБ 24. Преимущества от использования карты ощутимые. Держатели не оказываются разочарованы сервисом и уровнем обслуживания пластика.

Дебетовая или кредитная карта - незаменимый спутник для каждого из нас. Преимущества использования такого пластика можно оценить, только оформив одну из них. Советы по выбору карты дают эксперты.