В силу независимой гарантии гарант принимает на себя по просьбе другого лица (принципала) обязательство уплатить указанному им третьему лицу (бенефициару) определенную денежную сумму в соответствии с условиями данного гарантом обязательства независимо от действительности обеспечиваемого такой гарантией обязательства. Требование об определенной денежной сумме считается соблюденным, если условия независимой гарантии позволяют установить подлежащую выплате денежную сумму на момент исполнения обязательства гарантом.

Независимая гарантия выдается в письменной форме (пункт 2 статьи 434), позволяющей достоверно определить условия гарантии и удостовериться в подлинности ее выдачи определенным лицом в порядке, установленном законодательством, обычаями или соглашением гаранта с бенефициаром.

Независимую гарантию могут предоставить только те организации, которые имеют лицензию Центробанка России: банки, кредитные организации, а также другие коммерческие организации. Это обязательства банка, которые возникают при ряде страховых случаев во время осуществления работ по договору. После появления страхового случая банк должен выплатить заказчику сумму, определённую в виде компенсации.

Независимая гарантия не может быть отозвана или изменена гарантом, если в ней не предусмотрено иное (ч. 1 ст. 371 ГК РФ) – т.к. банк не должен расторгать договор при ненадлежащем оказании работ или их прекращении.

Смысл этих процедур один и тот же – при поручительстве, банковская или иная коммерческая организация, как исполнитель работ, способна осуществить обязательства, которые она взяла на себя. Сам термин "поручительство" часто применяют к обоим видам взаимосвязей при соблюдении условий контракта. И основным отличием считается то, какая именно организация взяла на себя роль поручителя.

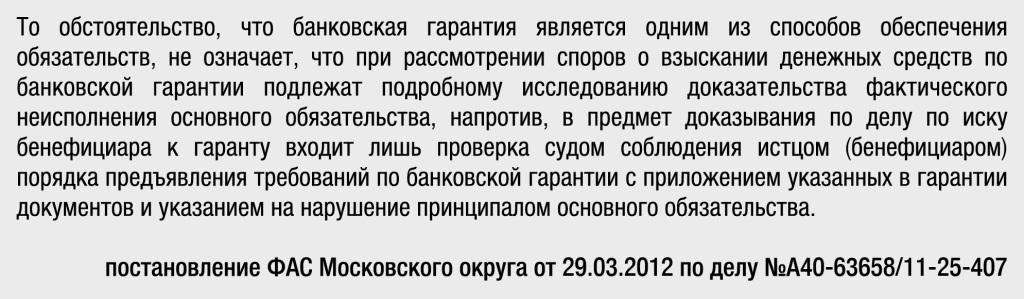

Исследуя институт независимой гарантии, следует отметить, что в отличии от поручительства, одним из оснований прекращения которого является непредъявление кредитором иска к поручителю в установленный срок, т.е. в срок установленный поручительством, по независимой же гарантии бенефициар должен обратиться к гаранту с письменным требованием. К такому письменному требованию должны быть приложены документы, указанные в гарантии; в требовании должно быть указано, в чем состоит нарушение принципалом основного обязательства, в обеспечение которого выдана независимая гарантия; требование должно быть предъявлено до истечения срока, указанного в гарантии (ст.374 ГК).

Поручительство. Данное обеспечение контракта выступает в виде поручительства любой небанковской кредитной организацией. Основное отличие поручительства от независимой гарантии состоит в том, что расторжения договора между поручителем и исполнителем возможно только тогда, когда идет процесс исполнения работ по государственному заказу в случаях, определенных ФЗ–44. Независимая гарантия и поручительство имеют различные сроки оформления, и состав пакета документов. Ряд крупных заказчиков, например как Министерство обороны РФ, может потребовать предоставленную независимую гарантию, не учитывая тот факт, что согласно законодательству, средства по обеспечению контрактов имеет право выбирать только исполнитель.

На практике определено, что после окончания действия договора поручительства, как основного способа по обеспечению исполнения контракта, организация – заказчик стремится потребовать обязательное подтверждение действительности предоставляемого обеспечения. При этом организации – заказчику необходимо предоставить документально оформленное подтверждение напрямую от банка, выступающего в виде гаранта, о том, что предоставляемый договор независимой гарантии действителен.

Отмечено, что сравнение поручительства и независимой гарантии может определиться тем, что, независимая гарантия имеет защиту кредитной организацией Гарантом и считается наиболее надежной формой обеспечения.

Как показывает практика, термины независимая гарантия и поручительство, используются в качестве синонимов.

Однако отличие поручительства от независимой гарантии определено различными видами обеспечения по исполнению договорных обязательств. В случае некачественного исполнения договорных обязательств должником, гарант и поручитель имеют одинаковую обязанность по выплате денежной суммы, что является сходством между гарантией и поручительством. При этом участники таких взаимоотношений одинаковы.

В договоре поручительства имеется возможность предусмотреть условия ограничения – ответственности организации поручителя. Поручитель может не нести самостоятельную ответственность по уплате денежных средств организации– кредитору в случае если другое не установлено условиями заключенного договора. Но при отсутствии в документе независимой гарантии оговорки о том, что ответственность ограничена гарантом перед бенефициаром по сумме гарантии, гарант понесет перед бенефициаром полную самостоятельную ответственность за несоблюдение сроков исполнения денежных обязательств.

Главный юридический признак независимой гарантии как обеспечительной сделки - независимость гарантии от основного обязательства, в обеспечение исполнения которого она выдана, т.е. отсутствие акцессорности. Это означает, что гарантия:

– не прекращается с прекращением основного обязательства и не изменяется с его изменением;

– не становится недействительной при недействительности основного обеспечиваемого обязательства;

– не дает гаранту права ссылаться при предъявлении к нему требований бенефициаром на возражения, которые связаны с обеспечиваемым обязательством;

– не ставит действительность обязательства гаранта перед бенефициаром в зависимость от каких-либо требований или возражений принципала, основанных на отношениях принципала с гарантом или бенефициаром;

– устанавливает, что обязательство гаранта по уплате денег должно быть исполнено при повторном требовании бенефициара даже в случаях, когда обязательство, обеспеченное банковской гарантией, полностью или в части уже исполнено, прекратилось по иным основаниям либо недействительно (п. 2 ст. 376 ГК).

Обобщая можно сказать, что поручительство и независимая гарантия существенно отличаются по некоторым моментам:

¾ по кругу лиц: не всякая организация может оформить независимую гарантию, в то время, как поручительство доступно и для частных лиц;

¾ по юридическим последствиям: выполнив поручительство, посредник получает права кредитора, тогда как гарант приобретает в таком случае право обратного требования к должнику;

¾ по мере ответственности: гарант выплачивает «страховую» сумму лишь при наступлении оговоренных условий, тогда как поручитель – солидарный должник и становится обязанным лицом;

¾ по форме: гарантия является односторонним документом, выдаваемым банком на бланке с соответствующими реквизитами; поручительство оформляется в виде письменного договора;

¾ сфера применения этих обеспечительных мер также отличается: поручительство иногда может следовать из нормы закона, тогда как выдаче гарантии предшествует определённая процедура проверки и «автоматически» она не возникает.

гарант принимает на себя по просьбе другого лица (принципала) обязательство уплатить указанному им третьему лицу (бенефициару) определенную денежную сумму в соответствии с условиями данного гарантом обязательства независимо от действительности обеспечиваемого такой гарантией обязательства . Требование об определенной денежной сумме считается соблюденным, если условия независимой гарантии позволяют установить подлежащую выплате денежную сумму на момент исполнения обязательства гарантом.

Независимая гарантия выдается в письменной форме (пункт 2 статьи 434), позволяющей достоверно определить условия гарантии и удостовериться в подлинности ее выдачи определенным лицом в порядке, установленном законодательством, обычаями или соглашением гаранта с бенефициаром.

Независимые гарантии могут выдаваться:

- банками или иными кредитными организациями (банковские гарантии);

- также другими коммерческими организациями.

К обязательствам лиц, не указанных в абзаце первом настоящего пункта и выдавших независимую гарантию, применяются правила о договоре поручительства (ст. 368 ГК).

Выдача независимой гарантии:

- односторонняя сдел-ка, поскольку для ее совершения достаточно волеизъявления одной стороны — гаранта;

- юриди-чески связывает гаранта возможностью предъявления бенефициаром требования исполнения обязательства, вытекающего из нее.

Главный юридический признак независимой гарантии как обеспечи-тельной сделки — независимость гарантии от основного обяза-тельства , в обеспечение исполнения которого она выдана (ст. 370 ГК), т.е. отсутствие . Это означает, что гарантия:

- не прекращается с прекращением основного обязательства и не изменяется с его изменением;

- не становится недействительной при недействительности основного обеспечиваемого обязательства;

- не дает гаранту права ссылаться при предъявлении к нему требований бенефициаром на возражения, которые связаны с обеспечиваемым обязательством;

- не ставит действительность обязательства гаранта перед бенефициаром в зависимость от каких-либо требований или возражений принципала, основанных на отношениях принципала с гарантом или бенефициаром;

- устанавливает, что обязательство гаранта по уплате денег должно быть исполнено при повторном требовании бенефициара даже в слу-чаях, когда обязательство, обеспеченное банковской гарантией, пол-ностью или в части уже исполнено, прекратилось по иным основа-ниям либо недействительно (п. 2 ст. 376 ГК).

Субъекты отношений по независимой гарантии

1) гарант:

- банки и иные кредит-ные организации;

- другие коммерческие организации.

2) принципал (должник);

3) бенефициар (кредитор).

Гарант — это лицо, которое выдало письмен-ный документ, содержащий обязательство выплатить денежную сум-му в случае представления бенефициаром письменного требования об оплате, составленного в соответствии с условиями банковской гаран-тии.

Принципал — лицо, являющееся должником по обязательству, исполне-ние которого обеспечивается банковской гарантией, выданной гаран-том по его просьбе.

Бенефициар — лицо, в пользу которого как кредитора принципала выдается банковская гарантия.

Принципалами и бенефи-циарами могут быть как юридические, так и физические лица.

Основанием выдачи независимой гарантии является просьба прин-ципала (ст. 368 ГК), которая может определяться соглашением гаран-та и принципала о порядке и условиях выдачи банковской гарантии. Однако закон не требует заключения письменного соглашения между принципалом и гарантом, а его отсутствие не влечет недействитель-ности гарантийного обязательства гаранта перед бенефициаром. Од-нако если просьба принципала о выдаче гарантии и условия ее удов-летворения оформлены соглашением гаранта и принципала, то именно оно становится основанием, определяющим порядок выдачи гаран-тии, взаиморасчеты гаранта и принципала по выплате вознагражде-ния гаранту, право регресса гаранта к принципалу, его объем и порядок осуществления. При этом следует иметь в виду, что право гаранта потребовать от принципала в порядке регресса возмещения сумм, уп-лаченных бенефициару по банковской гарантии, определяется именно соглашением гаранта с принципалом (п. 1 ст. 379 ГК) и не носит без-условного характера. Это связано с необходимостью предотвращения возможных злоупотреблений со стороны гаранта.

Содержание и виды независимой гарантии

- о максимальной денежной сумме , подлежащей выплате гарантом;

- сроке , на который выдана гарантия, или ином юридическом факте, при наступлении которого прекращается гарантийное обязательство;

- правилах осуществления платежа ;

- перечне обстоятельств , при наступлении которых возможно сокращение суммы гарантийных выплат;

- возможности или невозможности передачи бенефициаром права требования третьему лицу.

Объем и детали перечисленных условий, входящих в содержание бан-ковской гарантии, должны соответствовать требованиям, содержащимся в соглашении между гарантом и принципалом о выдаче гарантии. Од-нако в тексте банковской гарантии всегда должны быть указаны:

- наименование гаранта;

- сумма, на которую выдана гарантия;

- срок, на который она выдана.

Объем обязательства гаранта по независимой гарантии согласно ст. 377 ГК ограничивается уплатой суммы, на которую выдана гаран-тия. Порядок и способы исчисления суммы гарантийного обязательст-ва могут быть различными и включать условия о начислении процентов на основную сумму. Однако ответственность гаранта перед бенефициа-ром за невыполнение или ненадлежащее выполнение обязательств по гарантии не ограничивается суммой, на которую выдана гарантия, ес-ли в гарантии не предусмотрено иное (п. 2 ст. 377 ГК). Иначе говоря, если в гарантии не предусмотрено иное, за неисполнение или ненад-лежащее исполнение своих обязательств перед бенефициаром гарант несет ответственность на общих основаниях. Нарушения гаранта мо-гут выражаться в различных формах — задержка, необоснованный от-каз в выплате денежных сумм по гарантии и пр. Поскольку обязатель-ства по гарантии носят денежный характер, при просрочке выплаты суммы гарантийного обязательства на гаранта может быть возложена ответственность, предусмотренная ст. 395 ГК (ответственность за неисполнение денежного обязательства).

Виды независимых гарантий:

1) в зависимости от характера обязательств:

- тендерные гарантии;

- гарантии исполнения;

- гарантии возврата платежа.

2) в зависимости от того, имеет ли гарант право отозвать выданную гарантию:

- отзыв-ные;

- безотзывные.

По общему правилу надлежащим образом выдан-ная независимая гарантия не может быть отозвана или изменена гарантом , если в ней не предусмотрено иное (ст. 371 ГК).

3) в зависимости от права бенефициара пе-редавать другому лицу свои требования к гаранту :

- пе-редаваемые;

- непередаваемые.

По общему правилу право требования к гаранту, принадлежащее бенефициару по банковской гарантии, не может быть передано другому лицу, если в гарантии не предусмотрено иное (ст. 372 ГК). Передача права требования по банковской гарантии подчиняется нормам об уступке права требования (цессии).

Исполнение и прекращение обязательств из банковской гарантии

Исполнение обязательств, вытекающих из независимой гарантии, начинается с момента предъявления гаранту бенефициаром требова-ния об уплате денежной суммы по независимой гарантии. Требование должно быть представлено гаранту в письменной форме с приложени-ем указанных в гарантии документов. В требовании или в приложении к нему бенефициар должен указать, в чем состоит нарушение принци-палом основного обязательства, в обеспечение которого выдана гаран-тия (п. 1 ст. 374 ГК). При получении требования гарант обязан немед-ленно уведомить принципала о получении требования бенефициара и передать принципалу копию требования со всеми относящимися к ней документами.

Гарант должен рассмотреть рассмотреть требование бенефициара и приложенные к нему документы в течение пяти дней со дня, следующего за днем получения требования со всеми приложенными к нему документами, и, если требование признано им надлежащим, произвести платеж. Условиями независимой гарантии может быть предусмотрен иной срок рассмотрения требования, не превышающий тридцати дней (п. 2 ст. 375 ГК).

Гарант не обязан осуществлять проверку соответствия документов фактическим обстоятельствам, но обязан проверить соответствие требования бенефициара условиям независимой гарантии, а также оценить по внешним признакам приложенные к нему документы.

Согласно п. 1 ст. 376 ГК, если тре-бование бенефициара либо приложенные к нему документы не соот-ветствуют условиям гарантии либо представлены гаранту по оконча-нии определенного в гарантии срока, гарант отказывает бенефициару в удовлетворении его требования. Гарант отказывает в выплате, если из представленных бенефициаром документов следует, что нарушение принципалом основного обязательства не является тем нарушением, которое в соответствии с условиями гарантии дает право потребовать платежа от гаранта.

Гарант обязан немедленно уведомить бенефициара об отказе удов-летворить его требование (п. 1 ст. 376 ГК). Но сам по себе отказ гаран-та уплатить денежную сумму не означает прекращения гарантийного обязательства, поэтому до истечения срока, на который выдана бан-ковская гарантия, бенефициар может не только повторно, но и сколь-ко угодно раз требовать уплаты денежной суммы. В случае необос-нованного отказа гаранта в удовлетворении требования бенефициар имеет право в общем порядке обратиться к гаранту с иском, содержа-щим требование об исполнении обязательств, вытекающих из бан-ковской гарантии.

Независимость гарантии от основного обязательства обу-словила особенность реализации обязательств гаранта (п. 2 ст. 376 ГК): если гаранту до удовлетворения требований бенефициара стало из-вестно, что основное обязательство, обеспеченное банковской га-рантией, полностью или в соответствующей части уже исполнено, прекратилось по иным основаниям либо недействительно, то он дол-жен немедленно сообщить об этом бенефициару и принципалу. По-лученное гарантом после такого уведомления повторное требование бенефициара подлежит удовлетворению гарантом, который может взыскать уплаченную им бенефициару денежную сумму в порядке регресса с принципала, если такое право оговорено в соглашении принципала с гарантом (а принципал, удовлетворивший регресс-ные требования, в свою очередь может предъявить бенефициару иск из неосновательного обогащения). Вместе с тем нормы п. 2 ст. 376 ГК создают возможность для злоупотребления правом со стороны бене-фициара, от которого гарант может защищаться применением норм п. 1 и 2 ст. 10 ГК (Не допускаются действия и юридических лиц, осуществляемые исключительно с намерением причинить вред другому лицу, а также злоупотребление правом в иных формах.В случае несоблюдения данных требований суд, или третейский суд может отказать лицу в защите принадлежащего ему права).

Прекращение обязательств гаранта перед бенефициаром происхо-дит по следующим основаниям (п. 1 ст. 378 ГК):

- уплата бенефициару суммы, на которую выдана гарантия;

- окончание определенного в гарантии срока, на который она выдана (и который является пресекательным);

- отказ бенефициара от своих прав по гарантии и возвращение ее гаранту;

- отказ бенефициара от своих прав по гарантии путем письменногозаявления об освобождении гаранта от его обязательств.

Уплата денег бенефициару, окончание определенного в гарантии сро-ка, отказ бенефициара от своих прав путем письменного заявления пре-кращают обязательства гаранта независимо от того, возвращена ли ему гарантия. Гарант, которому стало известно о прекращении гарантии, обя-зан без промедления уведомить об этом принципала (п. 2 ст. 378 ГК).

Банковская гарантия - такое поручительство, в котором в качестве поручителя выступает кредитное учреждение (гарант). Кредитор в банковской гарантии называется бенефициаром, а должник - принципалом. Основанием возникновения банковской гарантии являются два юридических факта: договор между принципалом и гарантом о предоставлении банковской гарантии, а также выдача гарантий на определенный срок в письменной форме (это односторонняя сделка). Существует два вида банковских гарантий: условные банковские гарантии, дающие право бенефициару на удовлетворение требования лишь при предоставлении последним судебного решения о невыполнении принципалом своего обязательства, и безусловные банковские гарантии, при наличии которых гарант обязан выполнить требования бенефициара без предоставления последним доказательств ненадлежащего выполнения принципалом своих обязательств. Особенности банковской гарантии: банковская гарантия не зависит от главного обязательства; право требования бенефициара не передается; пределы ответственности гаранта перед бенефициаром определены денежной суммой, указанной в банковской гарантии; в случае невыполнения гарантом обязанности по уплате долга принципала гарант может быть привлечен к ответственности за неправомерное поведение и может отвечать денежной суммой в большем размере, чем она указана в банковской гарантии (п. 2 ст. 377 ГК); гарант, удовлетворивший требование бенефициара, имеет право регрессного иска к принципалу (п. 1 ст. 379 ГК); Банковская гарантия представляет собой самостоятельный способ обеспечения исполнения обязательств, неизвестный российскому законодательству до принятия нового Гражданского кодекса РФ. До введения в действие части первой ГК РФ гражданскому законодательству был известен институт «гарантии». Однако гарантия представляла собой разновидность поручительства и основным ее отличием от поручительства являлось то, что она применялась в отношениях только между организациями. Новый ГК ввел принципиально новый институт «банковской гарантии». В силу банковской гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования об ее уплате (ст. 368 ГК РФ). Участниками правоотношений по банковской гарантии являются: гарант, принципал и бенефициар. В качестве гаранта могут выступать только банк, иное кредитное учреждение или страховая организация. К небанковским кредитным учреждениям относится кредитная организация, имеющая право осуществлять отдельные банковские операции. Принципал - это лицо, обращающееся к гаранту с просьбой о выдаче банковской гарантии. Им является должник по основному обязательству (например, кредитному), исполнение которого обеспечивается банковской гарантией. И, наконец, в качестве бенефициара, т.е. лица, наделенного правом предъявлять требования к гаранту, выступает кредитор по основному обязательству (к примеру, банк, предоставивший кредит). Для возникновения отношений по банковской гарантии требуется заключение договора между принципалом и гарантом о ее предоставлении. Это возмездный договор. За выдачу банковской гарантии принципал уплачивает вознаграждение гаранту (п. 2 ст. 369 ГК РФ), и затем следует собственно выдача банковской гарантии, которая обычно оформляется в виде исходящего от гаранта «гарантийного письма». Банковская гарантия выдается на определенный в ней срок и не может быть отозвана гарантом (ст. 371 ГК РФ). Требования бенефициара должны быть заявлены в срок, указанный в гарантии (п. 2 ст. 374 ГК РФ). В отличие от иных способов обеспечения исполнения обязательства банковская гарантия не зависит от основного обязательства, в обеспечение которого она выдана. Ее независимость проявляется в том, что она сохраняет свою силу, а обязательство гаранта перед бенефициаром сохраняется и после прекращения основного обязательства или признания его недействительным, а также в том, что уменьшение обязательства должника (принципала) не влечет за собой уменьшение обязательства гаранта и гарант обязан уплатить сумму, предусмотренную гарантией; и, кроме того, в том, что гарант не вправе выдвигать против требования принципала возражения, которые мог бы представить должник по основному обязательству. Прекращение обязательства гаранта перед бенефициаром, помимо общих оснований прекращения обязательств, наступает также по основаниям, указанным в ст. 378 ГК РФ. Их перечень является ограниченным. Это - действия гаранта по уплате суммы, на которую выдана гарантия, или действия бенефициара по отказу от своих прав, либо истечение срока гарантии.

В Гражданский кодекс РФ в последнее время внесено очень много поправок. Большинство из них вряд ли заинтересует предпринимателей - это пища для юристов компаний, а не их собственников. Однако в бурном потоке нововведений наше внимание уже привлек один инструмент, который может быть очень полезным именно для собственников бизнеса и его руководства - Независимая гарантия. И вот почему.

Независимая гарантия - это та же самая Банковская гарантия, которую с 1 июня 2015 года помимо банков могут выдавать любые коммерческие организации.

По независимой гарантии одно лицо (гарант) обязуется по просьбе другого лица (принципала) уплатить третьему лицу (бенефициару) определенную денежную сумму. Это обеспечительная мера и она не зависит от действительности основного обязательства. Главное - чтобы по условиям гарантии можно было однозначно установить сумму, подлежащую уплате на момент исполнения обязательства.

Если с банковскими гарантиями все понятно (банки учреждения солидные, контролируемые государством, с разервами и запасами), то с гарантией коммерческой организации возникает вопрос - а кому она нужна? Тем более, если есть знакомый и понятный договор поручительства.

Но не все так просто. Во-первых, независимая гарантия от договора поручительства отличается следующим:

- гарантия - это обязательство уплатить определенную сумму. Ни больше, ни меньше. Поручительство же касается всего обязательства, величину итоговой суммы долга поручитель может и не знать. Он отвечает перед кредитором в том же объеме, как и должник, включая уплату процентов, возмещение судебных издержек по взысканию долга и других убытков кредитора, вызванных неисполнением или ненадлежащим исполнением обязательства. Даже несмотря на то, что в независимой гарантии можно указать не сумму, а только способ ее определения: долг плюс проценты на такую-то дату, ответственность Гаранта определеннее.

- поручитель может спорить с кредитором точно также, как и сам должник. Гарант никаких требований предъявлять не может. Он молча должен перечислить определенную сумму при предоставлении ему предусмотренных в гарантии документов. Единственная возможность - взять тайм-аут на 7 дней, чтобы удостовериться, что действительно имеются все основания для исполнения обязательства. Если требование или приложенные к нему документы не соответствуют условиям независимой гарантии либо представлены гаранту по окончании срока действия независимой гарантии, он может отказать бенефициару исполнить обязательство.

Во-вторых, независимая гарантия коммерческой организации может быть очень интересна. Когда? В первую очередь, когда речь идет о группе компаний. Пример: операционная компания получает солидный заказ. Клиент должен быть уверен в надежности контрагента. Плюс - обязательным условием получения контракта является предоставление гарантии на случай неисполнения своих обязательств в срок и в надлежащем качестве. Но у самой операционной компании ценного имущества нет (и не должно быть). Все значимые активы у Хранителя активов. В таком случае эта компания и выдает независимую гарантию. При этом риски договора поручительства на Хранителя активов распространяться не будут. Его затраты заранее понятны и ограничены. Кроме того, получение банковской гарантии занимает достаточно времени и средств. С независимой - все проще, хотя, конечно, свою платежеспособность гаранту в глазах заказчика также предстоит подтвердить. Заказчику гарантия выгодна тем, что ее исполнение гораздо проще, чем возложение обязательства на поручителя. Если гарант не исполнит свои обязательства - судебное понуждение его к этому будет существенно легче, так как возражать гарант вряд ли сможет.

Конечно, независимая гарантия существенно проигрывает банковской по надежности. С этим не поспорить. Однако ее использование - отличный способ, например, обеспечить победу в тендере, когда активы в бизнесе обособлены от операционной компании, а ей крайне необходимо подтвердить наличие материально-технической базы для заключения контракта. Но тут мы должны понимать, что выдавая независимую гарантию по конкретному обязательству, Хранитель активов увеличивает риски имущественной безопасности.

Но это еще не все. По условиям Независимой гарантии можно предусмотреть обязательство передать не только деньги, но и (внимание!) акции.

В таком случае Независимая гарантия может быть использована для обеспечения, например, интересов Инвестора и/или владельческого контроля собственника, скрывающего свою причастность к бизнесу. Если что пойдет не так - Инвестор предъявляет требования к Гаранту и получает акции компании - Должника. Главное, чтобы основное обязательство не было исполнено надлежащим образом.

Как и при залоге, в ЕГРЮЛ должна быть информация об обременении акций в виде выдачи независимой гарантии (п.п. «Д.» п. 1 ст. 5 Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей»). Однако, в отличие от залога, независимая гарантия - это заранее определенный объем затрат, в то время как залог обеспечивает требование в том объеме, какой оно имеет к моменту удовлетворения (проценты, неустойку, возмещение убытков, причиненных просрочкой исполнения и т.п.). Кроме того, в отличие от залога при независимой гарантии права акционера в любом случае осуществляет сам акционер.

Не забываем и про то, что выдача независимой гарантии является отдельной оплачиваемой услугой, что можно использовать для корректировки налоговых обязательств в Группе компаний.

Приведенные примеры, конечно, умозрительны. Но то, что инструмент может быть успешно использован именно в Группе компаний, уже понятно.

Чуть боле года назад в оборот был введен новый способ обеспечения обязательств – независимая гарантия. Смогли ли участники оборота найти применение ее особенностям?

Чуть боле года назад в оборот был введен новый способ обеспечения обязательств - независимая гарантия. С точки зрения теории права ее принялись анализировать сразу же после опубликования изменений Гражданского кодекса РФ. А как применяется такая гарантия на практике? Смогли ли участники оборота найти применение ее особенностям?1. Плюс: гарантию может выдать любая коммерческая организация.

Это является преимуществом независимой гарантии перед ранее действовавшей банковской, которую могут выдавать только банки. Такое расширение субъектов увеличило количество гарантий на рынке. Банковская гарантия осталась в виде независимой гарантии, выдаваемой банком.

Случай из практики: наш клиент – мажоритарный акционер, проводил принудительный выкуп акций, которому предшествовало обязательное предложение миноритарным акционерам. Банк, выдавший обязательную (по требованиям ФЗ «Об акционерных обществах») банковскую гарантию, предложил представить обеспечение со стороны мажоритарного акционера в виде независимой гарантии (контргарантию). Она была выдана компанией из группы мажоритарного акционера, ведущей активную хозяйственную деятельность и имеющей достаточные активы.

2. Плюс для бенефициара: гарантия независима от основного обязательства.

В этом ее преимущество перед иными видами обеспечения, например, поручительством. Бенефициар (получатель денег по гарантии) предоставляет пакет документов для получения денег, без необходимости доказывать факт наступления «гарантийного» случая.

В случае недействительности основного обязательства независимая гарантия продолжает действовать.

Случай из практики: банк, выдавший банковскую гарантию, предпочел получить контргарантию, а не поручительство, именно в связи с ее независимостью от основного обязательства - компенсировать выплаты по банковской гарантии.

3. Минус для гаранта: независимость гарантии может стать минусом.

Гарант обязан заплатить при получении пакета документов, даже если ему доподлинно известно, что «гарантийный» случай не наступил. Чтобы этого избежать гаранты требуют максимально полный и исчерпывающий пакет документов для выплаты.

Случай из практики: так как сумма по контргарантии должна быть выплачена на основании определенного комплекта документов, мы рекомендовали клиенту включить документы, которые могут быть получены только после определенной процедуры, например, предварительного обращения к принципалу.

4. Плюс: сумма гарантии может меняться.

Сумму можно указать как неизменное число, а можно указать порядок ее определения.

Это существенный момент для банковских гарантий, выдаваемых для процедуры добровольного/обязательного предложения о приобретении акций публичного общества. Срок такой гарантии сократить нельзя, но ее сумму можно снизить. Это влияет на банковские резервы и, в конечном счете, на плату банку за выдачу такой гарантии.

Случай из практики: стоимость выдачи банковской гарантии зависит от ее суммы и продолжительности действия. Если сумма составляет несколько миллиардов, то платеж за ее выдачу – несколько миллионов. При этом по законодательству срок банковской гарантии при обязательном предложении снизить нельзя.

В ходе переговоров наши специалисты рассмотрели ситуацию и обратились в Банк России, который разъяснил, что в ходе процедуры обязательного предложения можно снижать сумму гарантии на расходы по выкупу акций миноритарных акционеров, которые были оплачены мажоритарным акционером из собственных средств. Это нашло отражение в банковской гарантии, что существенно снизило расходы нашего клиента на выкуп акций.

5. Минус: независимую гарантию может выдать только коммерческая организация.

Во всех остальных случаях (если гарантию выдал гражданин, индивидуальный предприниматель, некоммерческая организация) считается, что дано поручительство, а не гарантия. Иными словами, большинство конечных бенефициаров выдать гарантию не может, т.к. являются физическими лицами.