Депозитный счет– счет, открытый в банке физическим или юридическим лицом на определённый срок. На такие средства банк начисляет проценты. Процентная ставка оговаривается при открытии счета и зависит от следующих условий: срок действия счета, сумма, срок консервирования денежных средств.

Основное преимущество и суть депозитного счета в повышенной процентной ставке на сумму вклада. Основной целю открытого такого счета, является инвестирование и сохранение свободных денежных средств.

Процентная ставка по депозиту часто близка к проценту инфляции, а значит, вложенная сумма не при уменьшится с годами от инфляционных издержек. И проносит владельцу счета небольшой или большой, зависит от суммы вклада, доход.

Особенности депозитного вклада

Банк предъявляет вкладчику одно условие – снять деньги со счета можно только через заранее оговоренный срок. Раньше времени деньги банк не выдаст или выдаст, но с потерями для вкладчика. Средства на депозитном счету нельзя использовать для повседневных трат.

Интересуетесь вкладами с выплатой процентов каждый месяц? Всю информацию вы найдете

Важно знать, депозитный вклад подразумевает отдать банку какое-то ценное имущество, и получать с этого прибыль. Таким имуществом могут быть денежные средства, в разных видах валют, ценные бумаги, акции, драгоценности, драгоценные металлы. Не все банки идут на сделки с ценными вещами.

Использование банковской ячейки, как места хранения свои ценностей, без получения дохода тоже соответствует понятию депозит. Иногда социалисты применяют в таком случае термин депозитарий.

Выгодно ли инвестировать в депозитные вклады, смотрите в этом видео:

Вклад в банке осуществляется только во внесении на счет наличности. Вклады могут быть открыты как в национальной валюте, так и в иностранной.

Бинарные опционы — это новый вид заработка, а как именно заработать таким способом — узнайте в статье.

По вкладу назначаются более низкие проценты. Условия вклада оговариваются предварительно, до момента подписания договора. Вкладчик, в зависимости от условий договора по вкладу имеет возможность более свободно распоряжаться собственными средствами.

Отличие депозитного счета от текущего

Принято выделять три вида счетов возможных для открытия в банковских учреждениях: текущий, депозитный и расчетный. Депозитный счет – счет, открытый в банке на определенных условиях. Средства нельзя снять и пополнить до истечения определённого времени.

Текущий счет – не ограничивает владельца к доступу к своим средствам в любой момент времени. Деньги со счета можно использовать на любые цели. Такой счет не приносит дохода своему владельцу. Если счет подразумевает начисление процентов на средства на счету то это минимальная ставка, иногда речь может идти о сотых долях процента.

Накопительный счет в банке

Накопительный счет не депозитный. Начисляемые проценты зависит от величины взноса. Этот вид счета оставляет возможность свободного доступа к средствам. Средства можно разместить, например, только на один месяц, ограничения по сроку действия в отличие от депозитного такой счет не имеет, и без заявления вкладчика о желании закрыть счет, договор обслуживания будет пролонгироваться.

Есть деньги, но они вам скоро понадобятся? Тогда откройте как это сделать вы узнаете по ссылке.

В отличие от средств на застрахованном счету, средства накопительного счета не застрахованы, а значит, в случае неожиданных проблем с финансовой состоятельностью банка, средства владельцу счета вернуть не удастся.

Программы предлагаемые банками, можно скачать

Виды банковских депозитов

| Вид депозита | Срок размещения | Валюта | Частичный вывод средств | Возможность пополнять вклад | Процентная ставка, в среднем по банкам |

| До востребования | не ограничен | рубли | частичного вывода средств нет, но счет можно закрыть по письменному заявлению владельца счета | нет | 0,1-1% |

| Срочные: | рубли | — | — | — | |

| · сберегательный | срок прописывается в договоре | рубли | нет | нет | высокие ставки |

| · накопительный | срок прописывается в договоре | рубли | нет | да | средние ставки |

| · расчетный | срок прописывается в договоре | рубли | да | да | низкие ставки |

| Условные | — | — | выплата производится в случае наступления случая, прописанного договором | — | — |

| Мультивалютный | — | возможно сочетание разных валют, с установлением на каждую своей ставки | — | — | — |

| Расчетные | — | рубли | возможно до определённой суммы на остатке | да | если нарушить условия договора, ставка снижается |

| Специализированные вклады, представляются льготным категориям граждан, на особых условиях, оговариваемых индивидуально | — | — | — | — | — |

Как сохранить сбережения

Точно не стоит хранить свои деньги дома в темном углу. Так они будут обесцениваться с каждым годом, вместо того, чтобы работать и приносить доход. Несколько оправданных вариантов:

Банковские вклады частями, соответствующими размеру страховки. Если сумма небольшая, то большого дохода она не принесет, но процентная ставка, скорее всего, покроет процент инфляции. Перевод рублей в иностранную валюту. Оптимальный вариант равномерно распределить свои свободные средства и вложить в разную валюту, так шансы прогореть снижаются.

Инвестирование в золото – золото никогда не теряет цены, а значит это выгодная инвестиция.

Акции и ценные бумаги – рынки ценных бумаг и биржи, структуры сложные и довольно серьёзные в плане понимания. Можно разбогатеть в течение одной минуты, а можно потерять все, но если разобраться во всех тонкостях, и уделять этому процессу много времени, можно в разы увеличить свой первоначальный капитал.

Можно ли жить за счет банковского депозита, расскажет это видео:

Как открыть счет

В любом банке при открытии депозита специалисту необходимо будет представить:

- паспорт;

- при прохождении службы военный билет;

- При наличии пенсионное удостоверение.

Для юридических лиц перечень необходимых документов намного обширнее. Каждый банк самостоятельно обозначает перечень необходимых ему документов, о чем будет сообщено при визите в учреждение.

Плюсы и минусы депозитных счетов

Главным преимуществом депозитных вкладов является повышенная ставка на вложенную сумму, а если это сумма будет значительной, то и проценты составят хороший доход. Снимать доходы от процентов можно как ежемесячно, так и единовременно при закрытии вклада.

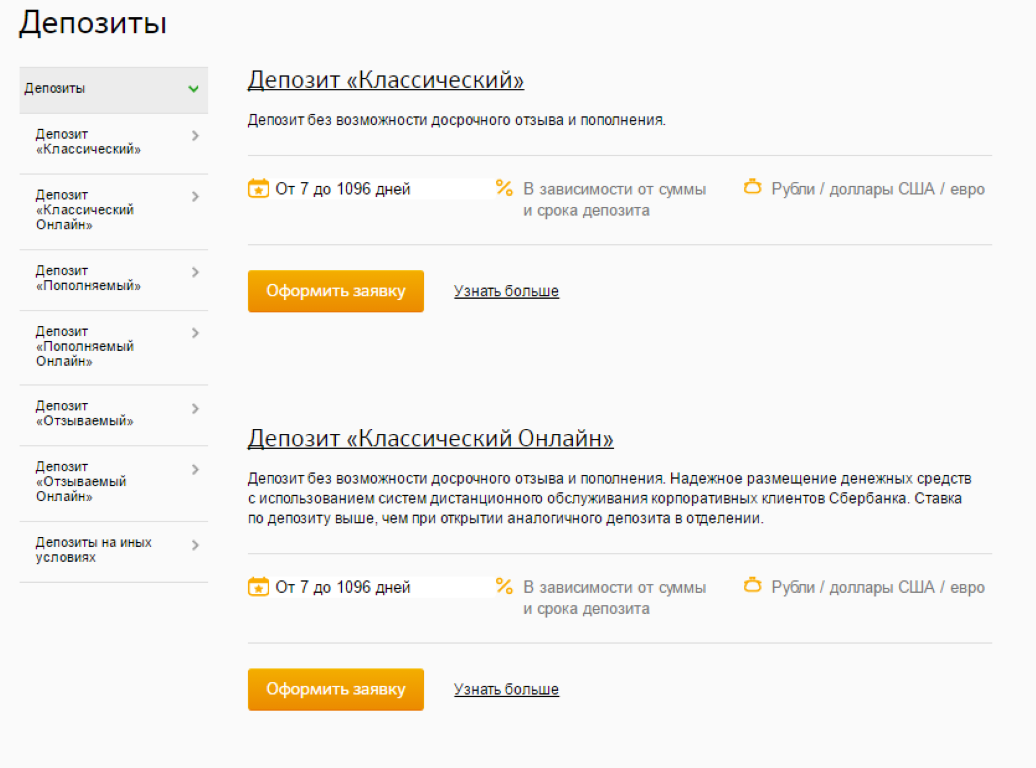

Примеры предложений по депозитам от Сбербанка.

Примеры предложений по депозитам от Сбербанка. Минусом можно назвать ограничение застрахованной суммы вклада, а значит, в случае проблем с банком средства сверх застрахованной суммы уже не вернуть.

Снять средства без потерь можно только после закрытия вклада, если пропустить этот момент, договор пролонгируется и воспользоваться деньгами по своему усмотрению, без потерь не получиться, или придется оставить их в банке на еще один полный срок.

Сохранение своих денег на депозитном вкладе удобный способ, но принести ощутимый доход способен вклад только с большой первоначальной суммой.

Многие не хранят деньги на депозитах или в банках вообще, потому что думают, что деньги могут внезапно понадобиться, а снять их будет в этом случае проблематично. От простого же хранения средств на карте, по мнению большинства, толку тоже нет. Но это не так. В этом обзоре мы расскажем о главных отличиях накопительного счета от вклада.

Застрахован ли накопительный счёт?

Да, любой открытый счёт в кредитной организации застрахован и по нему будет выплачена компенсация в случае возникновения каких-либо проблем. Страховка распространяется на депозиты, накопительные и картсчета.

Если в банке вам говорят, что при открытии накопительного счета вы можете потерять деньги, не верьте! Сотрудник некомпетентен или перед ним поставлена задача привлечь средства клиентов на долгосрочные вклады.

Начисляются ли проценты по накопительным счетам?

По накопительным счетам, как и по депозитам, начисляется процент на остаток. Однако он может быть меньше, чем по вкладу.

При этом накопительных счетов может быть несколько. Некоторые банки позволяют открыть до 10. Это удобно, если вы копите на разные цели, но не регулярно, и хотите получать дополнительный доход в виде процентов.

Именно так это работает, например, в « » и « ». По накопительному счету в них можно получить 7,5% и 6% годовых соответственно. А вот в «Сбербанке» ставка в таком случае будет не более 1,5%.

Может ли дебетовая карта выступать в качестве накопительного счета?

Ваша дебетовая карта может работать как накопительный счет. То есть на весь среднемесячный остаток вам будет начислен процент просто за то, что вы храните деньги.

В некоторых случаях, правда, придется выполнить дополнительное условие. Например, совершить покупки на определенную сумму. Другие банки начисляют процент на всю сумму даже, если вы ничего не покупаете в течение всего действия карты. Такое предложение есть у того же «Рокетбанка», карта которого приносит ежемесячно 7,5% годовых .

Плюсы накопительного счета перед депозитом

Главным плюсом накопительного счета перед вкладом является то, что деньги вы можете забрать в любой момент, не дожидаясь истечения какого-либо срока. То есть хоть через неделю, хоть через полгода и так далее. При этом вы не потеряете проценты, которые были начислены, а за то время сколько ваши средства хранились в очередном расчетном периоде насчитают новые.

Также при открытии накопительного счета не устанавливается минимальная сумма, как в случае с депозитом. Вы можете открыть счет и с 10 рублями, и со 100 000 рублей на нем. Годовой процент от этого тоже не изменится. Он будет действовать до тех пор, пока сам банк не пересмотрит условия обслуживания.

Кроме того, накопительный счет можно пополнять на разные суммы на протяжении любого времени неограниченное число раз. У вкладов же такие пополнения жестко ограничены условиями, так же, как и снятия.

Минусы накопительного счета перед вкладом

Фактически у накопительного счета только один минус — более низкая доходность по сравнению с депозитами.

Некоторые кредитные организации также могут намеренно ограничивать максимальную сумму по таким счетам, с которой можно получать доход. Обычно это распространяется на картсчета. Например, на сумму до 300 000 начисляются 7% годовых, а на все, что больше этого значения, — только 3%.

Достаточно часто экспертам ресурса Выберу.ру задаются вопросы о том, в чем разница между счетом и вкладом. Несмотря на схожесть этих двух понятий, они существенно отличаются с точки зрения закона и банковского обслуживания.

Что такое вклад

Представляет собой сумму денег, помещенных лицом в на строго определенный или неопределенный срок. Финансовое учреждение использует доступные средства для проведения различных операций. За это вкладчику начисляются определенные проценты, оговоренные в договоре. Депозит по своей сути является долгом кредитного учреждения перед клиентом и подлежит возврату.

Поэтому деньги на счету это вклад, если по ним начисляются проценты и банк обязан их передать клиенту в определенных договором ситуациях.

Договор банковского вклада обязательно содержит информацию о сроках его действия, вносимой сумме и процентной ставке. Также в нем указываются условия выплаты начисляемого дохода, порядок досрочного закрытия и возможность пролонгации, в том числе автоматической.

Что такое счет в банке

Банковский счет, открываемый физическим или юридическим лицом и поддерживаемый в банке, отражает движение денежных средств. Он является одним из способов учета прихода и расхода средств всеми клиентами финансового учреждения. На счетах отражаются все проводимые операции.

В договоре банковского счета всегда прописываются условия работы финансового учреждения и клиента, в том числе тарифы расчетно-кассового обслуживания и так далее. Как правило счет и договор заключаются без ограничения срока действия.

Нередко посетители сайта Выберу.ру спрашивают, застрахован ли счет в банке? Да, согласно . Если на счете лежит сумма 1 400 тысяч рублей или меньше, то в случае форс-мажора или отзывы лицензии у банка, вам вернутся все средства.

Как выбрать банк для открытия счета или вклада

Вы можете легко подобрать надежное финансовое учреждения, используя сервис Выберу.ру. Для этого можно посмотреть , где указаны оценки международных агентств и отзывы реальных клиентов.

Вы также можете отобрать вклад с подходящими условиями, использовав соответствующий размер. Слева вы найдете удобные фильтры, позволяющие отобрать только подходящие финансовые продукты.

![]()

Используя сервисы нашего портала, вы сможете существенно упростить подбор банка для открытия вклада или счета.

Комментарии

Другие статьи по теме «Вклады»

| ||||||||||||||

Как избежать подводных камней

Cреди розничных банковских клиентов все большую популярность набирают накопительные счета - сберегательный продукт, представляющий собой нечто среднее между счетом до востребования и традиционным вкладом. Такую услугу предоставляет большинство крупнейших частных банков, и на первый взгляд накопительный счет выглядит вполне безобидно. Но все же подводные камни есть и здесь. «ЭВ» разбирался в нюансах использования накопительных счетов.

Гибкий и быстрый

Как считает вице-президент СМП-Банка Роман Цивинюк, главное преимущество накопительного счета - его гибкость: можно оперативно перечислить любую сумму и также оперативно ее снять, в отличие, скажем, от депозита. «Накопительные счета предназначены для тех, кто пока не знает, когда ему понадобятся средства или не готов размещать средства на длительный срок», - отметила начальник отдела развития депозитных продуктов розничного бизнеса Альфа-Банка Марина Надточий. Директор по депозитным и расчетным продуктам Промсвязьбанка Наталья Волошина продолжает перечислять достоинства продукта: «Отсутствие ограничений по сроку, по минимальному лимиту средств на счете; отсутствие неснижаемого остатка; свободное управление средствами на счете; снятие в любой момент без потери ранее выплаченных процентов; наличие дополнительных сервисов, в комплексе позволяющие повысить итоговую ставку».

Резюмируем восторги банкиров. Накопительный счет - разновидность счета до востребования, но с более высокой процентной ставкой. Ставки в зависимости от банка и массы дополнительных условий варьируются от 2,5–3% годовых до 6–7%. Речь, конечно, о рублевых счетах: валютные открывать тоже можно, но доходность по ним стремится к нулю.

В отличие от вклада накопительные счета - бессрочные. Держателю не обязательно поддерживать неснижаемый остаток, требований к минимальной сумме тоже нет. Разновидностей продукта - множество: от классического регулярного начисления на остаток средств до выплаты процентного дохода бонусными милями или футбольными баллами. В линейках некоторых банков в категорию накопительных счетов попадают и сберегательные дебетовые карты, на баланс которых начисляется определенный процент.

Дорогой и популярный

Относительно перспектив развития продукта мнения банкиров расходятся. «Популярность накопительных счетов растет, сейчас банковские клиенты очень активно их используют», - говорит Цивинюк. «Рынок накопительных счетов моложе, чем рынок вкладов, поэтому перспективы развития этого продукта для основных игроков рынка амбициозны», - отмечает Волошина.

«Банки и клиенты весьма заинтересованы в развитии данных продуктов. С другой стороны, уровень выплаты клиентам по таким предложениям сейчас достиг такого уровня, что банки уже отдают клиентам практически весь свой доход от такого продукта. Как следствие перспективы развития подобных счетов как самостоятельных дебетовых продуктов практически исчерпаны», - резюмирует вице-президент ТКБ Игорь Антонов.

Дельные советы

Накопительный счет - продукт гораздо более сложный, чем вклад, поэтому при всем богатстве выбора необходимо тщательно анализировать условия.

В пресс-службе Сбербанка сообщили, что по счетам «до востребования» (накопительные счета там предпочитают называть именно так) процентная ставка, как правило, ниже ставок по вкладам с возможностью пополнения/частичного снятия и не фиксируется на определенный срок. Это утверждение относится к продуктам абсолютно всех банков: ставка не фиксируется и может быть изменена в любой момент. За 7–10 дней банки в уведомительном порядке предупреждают о смене тарифа, но от клиента здесь ничего не зависит. Размер ставки по накопительному счету не имеет жесткой привязки, хотя чаще всего ее динамика зависит от ставки рефинансирования ЦБ и потребности конкретного банка в привлечении средств населения.

Второй и, пожалуй, самый важный момент - механизм начисления процентов. Существует несколько его разновидностей: ежедневная капитализация, начисление на ежемесячное среднее арифметическое и начисление на минимальный остаток за месяц. Именно последний вариант - наиболее популярный. На пальцах выглядит примерно так. Если, открыв счет, клиент внес туда 10 тыс. руб., затем снял 5 тыс. руб., а через пару дней пополнил на 100 тыс. руб., то по итогам месяца проценты будут выплачены на остаток в 5 тыс. руб. - минимальный за период.

Поэтому активно расходовать средства на накопительном счете не очень выгодно: чем больше вы снимаете денег, тем меньший получите доход. «Сравнивая доходность в разных банках, стоит обращать внимание на диапазоны суммы, при которых действуют указанные проценты, а также на ограничения по максимальной сумме размещения, превысив которую, вкладчик не будет получать доход», - советует руководитель службы сберегательных и комиссионных продуктов банка ВТБ Наталья Сумакова.

В некоторых кредитных организациях, например ВТБ24, эта максимальная сумма для простого смертного россиянина выглядит просто смешно: доходность на сумму более 500 миллионов рублей составит жалкие 0,01% годовых. Пожалуй, самый честный способ выплаты процентов - ежедневная капитализация, но такую опцию можно встретить в считаных банках.

Описанными выше особенностями не обойдетесь: есть еще пара нюансов, которые стоит иметь в виду. Например, открытие и закрытие счета. Не забываем главное правило большинства накопительных счетов: проценты начисляются на минимальный остаток, который вполне может быть и нулем. Точкой отсчета является дата оформления договора с банком, поэтому если вы внесли средства на счет на следующий день после подписания документа, то за первый месяц процентов не получите - ведь в первый день действия счета баланс был пуст.

Закрывать счета по той же причине в конце месяца невыгодно: сняв средства, скажем, 29-го числа и подписав после этого бумаги, будьте готовы к тому, что доход также начислят на нулевую сумму, поэтому выгодней это сделать в начале месяца, дождавшись выплаты процентов за предыдущий период.

Что касается размера ставки, то на максимальную доходность чаще всего могут рассчитывать зарплатные клиенты. Именно эта категория держателей счета и является целевой аудиторией банков. Помимо основной ставки в некоторых случаях зарплатники могут надеяться на дополнительные «пряники»: кэшбэки, участие в различных программах лояльности. В некоторых банках клиентам «с улицы» оформлять накопительные счета просто невыгодно, так как доход будет весьма условным - не больше 2–3%.

Гибкость использования средств не настолько очевидна, как может показаться. За исключением отдельных продуктов накопительные счета не привязаны к текущим и карточным. «Накопительный счет позволяет хранить сбережения отдельно от денег, которые клиент использует на ежедневные расходы. Он не может потратить эти деньги, просто расплачиваясь банковской картой в магазине», - уточняют в пресс-службе банка «Тинькофф». Чтобы воспользоваться деньгами, их сначала нужно перевести на нужный счет в Интернете или мобильном банке.

Наконец, максимальный доход - это не про накопительные счета. Если ваша основная цель - именно ставка, то лучше воспользоваться старыми добрыми вкладами. Так, в одном из крупнейших госбанков процентная ставка по накопительному счету примерно на 2,5–3,0 пп. ниже ставки по вкладам без возможности пополнения и частичного снятия. Такая дельта справедлива и для других игроков рынка.